1

行業發展情況

維生素歸屬大宗原料藥行業,大宗原料藥包括VC、VE、泛酸鈣、肝素、各種抗生素原料藥和中間體等,指的是抗感染類、維生素類、激素類等大噸位、不涉及專利問題的傳統化學原料藥,產品附加值相對較低。

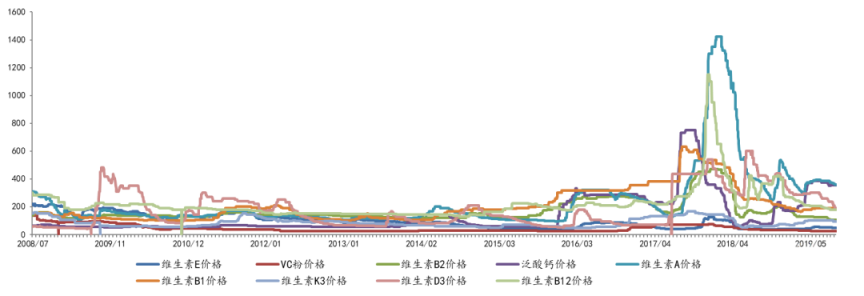

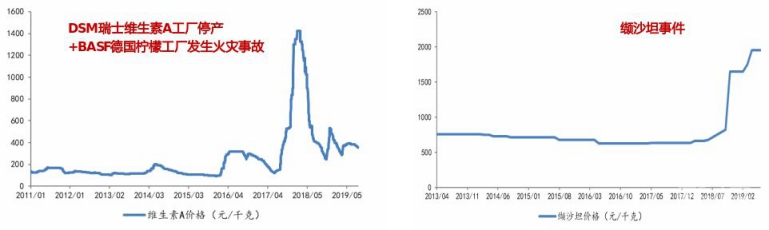

大宗原料藥的邏輯是周期品的邏輯。各類大宗原料藥均已進入成熟期,下游需求增長緩慢而且有波動;產品價格的波動往往來自于突發事件導致的競爭格局變化,比如自然災害、生產事故、環保壓力等引發的供給端收縮。

各類維生素產品價格的周期性變化:

一些突發事件可能會影響價格和競爭格局的變化:

資料來源:企業年報、研報

2

維生素原料藥產業鏈全景

產業鏈全景:

維生素原料藥上游原材料有兩大來源,基礎石油化工行業和種植業(玉米、大豆等),基礎化工或植物原料制得中間體,進而制得維生素原料藥。

維生素原料藥的下游是多維產品、預混料、飼料,用于養殖業,或者制成保健食品和藥品制劑。

與大部分特色原料藥不同的是,維生素終端主要應用領域還不是醫藥制劑,而是飼料(高達70%)。維生素原料藥在飼料的使用量遠大于保健品、食品、藥品制劑。而有些品類比例更極端,例如維生素D3,下游需求飼料占比90%,醫藥占比6%,食品占比4%。

因此,維生素的需求主要看飼料市場。

飼料需求主要與生豬、奶牛、蛋雞、肉牛等產能、大型養殖集團和規模養殖戶的產能情況有關,其中全球豬飼料占比28%,其次是奶牛的26%占比;醫藥、食品需求主要與人口增長有關。全球飼料市場需求穩定,2018年產量突破11億噸,飼料需求主要來自亞太、歐洲和南美地區。我國是飼料生產大國,占據全球31%的飼料產能。

但維生素在飼料成本中占比極低,每噸豬飼料的添加量大約6g。維生素使用過量會引起飼養動物中毒,其用量有相關規范,每一種維生素都有相應推薦是用來。由于占比低,維生素占飼料成本低,下游對維生素飼料產品價格變動相對不敏感,因此價格波動區間較大,價格彈性和漲價空間都很可觀。

中國是全球主要的維生素生產過,2018年產量達32.8萬噸,占全球產量的77%,近3/4出口海外。因此國內的維生素行情受國外需求影響,歐洲的假期、突發的疫情、復工復產情況都是影響因素。

維生素產品分類:

維生素類產品主要包括:A系列、B系列、C系列、D系列、E系列、K系列

資料來源:公司公告、西南證券研報

3

維生素原料藥行業的模式

產品模式:

大單品模式是維生素原料藥企業比較常見的模式,是指打造大單品全產業鏈優勢,占據核心中間體資源,在整個市場占據主導甚至壟斷地位。例如新和成的維生素A和E,花園生物的維生素D3和中間體膽固醇。

維生素產品的門檻相對還是比較高的,幾家獨大的格局相對穩固。有難度的生產技術(尤其是核心中間體生產技術)、上游物料的稀缺、高昂的環保處理成本、復雜的環保處理技術,都給大企業們筑起了高高的城墻。技術壁壘高、關鍵原料藥受限,也使產能難以全部釋放。

競爭模式:

維生素市場需求相對穩定、應用較為普遍、規模較大的傳統藥品原料藥。一般而言,各廠商的生產工藝、技術水平差別并不明顯,生產成本控制是企業競爭的主要手段。由于毛利率高達40%-70%,企業進入行業廝殺的意愿自然是有的,事實上,各品類維生素均經歷過非常激烈的市場競爭,實力較弱的企業已經在歷史的殺戮中逐步退出,最后只留下集中度高的幾大頭部企業,它們占據大部分的市場份額。

維生素行業整體呈部分寡頭競爭格局,單個品種7成以上市場份額由少數幾家企業占據,且各品類的主要企業之間維持著合作共贏的局面,控量保價,維持行業工序平衡,使維生素整體保持著可觀的盈利。

但是控量保價會帶來產能利用率低的問題,各類維生素產品整體產能利用率都在58%-76%之間。

商業模式:

與特色原料藥、中間體單獨定價模式不同的是,維生素產品主要由幾家龍頭企業進行類似“期貨”的商業運作管理,并有一定金融產品的屬性。

維生素原料藥這類周期性行業,無論是產品還是公司本身,都呈現周期性。產品低買高賣,價格低的時候買入囤積,價格高的時候再賣出;而公司則高買低賣,即高估值甚至虧損時買入,低估值時賣出可能是最好的策略。

4

維生素原料藥行業的運氣——維生素原料藥行業的局限和機會

局限:

我國原料藥企由于早期欠缺研發能力,有優勢的主要是一些技術成熟、產品鏈長的大宗原料藥產品,青霉素工業鹽和維生素C為我國化學原料藥的兩大品種,但同時也因為壁壘不高、大量小產能涌入而造成產能過剩。

局限主要表現在成長性不足。大宗原料藥行業不是醫藥行業投資的主流,邏輯更接近于化工等周期性行業。其產品價格競爭激烈,技術壁壘不高,市值天花板有限,難以培育出大市值公司。

需要注意的是,難以培育是指普通的初創型公司難以塑造一個維生素原料藥的新巨頭,而那些已經成為巨頭的公司,成本、規模就是最強大的護城河。

機會:

維生素類原料藥有著周期性的產品價格上漲:競爭格局有變化,產品價格急劇上漲的原料藥公司股價階段性爆發力很強。例如本次新冠疫情下,維生素原料藥和中間體價格上漲,出口量增大,得到巨大的收獲。

雖然維生素存在產能利用率低的問題,但在國家持有人制度全面鋪開的大背景,提高整體產能利用率或許將來成為難以阻擋的趨勢。研發、生產和銷售的分化,會加速行業的專業化分工,有望釋放產能的同時,提高研發和技術創新的活躍度。

5

代表性企業

正如上面所講,維生素呈現寡頭獨大的格局,維生素行業誕生了很多幾十億銷售額的巨頭企業,如新和成、帝斯曼、花園生物等等。下面簡單舉幾個有特色的例子。

金達威:

輔酶Q10龍頭企業,主營業務涵蓋維生素A系列產品、輔酶Q10系列產品以及營養保健食品。

浙江醫藥:

維生素E產量已占全球的20%以上,為全球第三大供應商。

新和成:

在國內比較低調處事的新和成是國內最大的維生素A和維生素E生產商,曾經一舉打破海外巨頭公司對蛋氨酸的技術壟斷,躋身全球第三大維生素巨頭。維生素A,年產10萬噸,位居全球第一;維生素E,年產能2萬噸,位居全球第二。

新和成以維生素起家,之后往飼料添加劑、香精香料、新材料業務延伸拓展。2020年前三季度營收74億,凈利潤29億,毛利率58%,凈利潤率39%,當前市值在700億左右。

新和成非常關鍵的兩步,一個是中間體蛋氨酸的技術突破,并大規模投產,另一個是向飼料添加劑等其他業務的延伸,其他主要業務包括香精香料和新材料。

帝斯曼:

1902年,荷蘭政府特許皇家帝斯曼(DutchStateMine,DSM)開采荷蘭南部的煤炭資源,歷經多年的轉型,帝斯曼已完全剝離傳統煤炭開采業務,成為以高性能材料和精細化學品為主業的全球化工劇透,位列2019年C&ENNews全球化工50強第27為。公司目前形成營養品和高性能材料兩大主要業務板塊,營養品系列包括維生素A、B、C、E和K等,均有不錯的市場份額。

花園生物:

花園生物以大單品維生素D3起家,將維生素D3的全產業鏈布局做到極致。為什么給予這樣的評價呢?這要從花園生物對維生素D3和核心中間體NF級膽固醇這兩次技術壟斷的突破說起。

1942年Ziegler發明“溴化/脫溴化氫法”生產工藝,人工合成大規模生產維生素D3在全球展開,但該生產技術一直被荷蘭蘇威、瑞士羅氏、德國巴斯夫三大維生素巨頭所壟斷。直到1999年,花園生物聯合中科院理化所研發成功了獨創性的“氧化還原法”中試成果技術,形成維生素D3生產新工藝,真正意義上打破國際壟斷。

NF級膽固醇是維生素D3的主要生產原料,核心中間體,目前主要通過動物腦髓提取,或者從羊毛脂提取獲得。羊毛脂膽固醇提取工藝更復雜,投資和生產成本更高,但動物腦干提取膽固醇存在風險,歐美國家普遍抵制使用,歐盟明令禁止動物腦干作為原料使用。,2020年7 月1日起國內開始實施維生素D3新標準,規定維生素D3的起始原料為羊毛脂膽固醇,限制腦干膽固醇在國內的使用。

2007年以前,全球NF級膽固醇被印度迪氏曼、日本精化、新加坡恩凱3家公司壟斷。2008年花園生物憑借“分子蒸餾法”溶劑消耗少、成本低、收率高的優勢,打破國外對羊毛脂提取膽固醇的技術封鎖,逐步站穩全球市場。

目前全球NF級膽固醇生產企業主要有花園生物、印度迪氏曼、日本精化、新加坡恩凱四家,新國標的實施有利于保障膽固醇和VD3產品質量安全,進一步優化行業競爭格局。花園生物國內維生素D3、NF級膽固醇產能第一,現有維生素D3產能3000噸、NF級膽固醇200噸。